保険やお金、暮らしに役立つ情報をお届けするお役立ちコラム。比較検討・見直しの際に知っておきたい保険選びのノウハウが満載です。

社会人になり、自分で収入を得られるようになると、「学生時代より生活に余裕が出るだろう」と思う方も多いかもしれません。

確かに学生時代は、一人暮らしなら親からの仕送り、実家暮らしならお小遣いといった限られた金額の中で生活することが多いですし、アルバイトをしても時間の制約があるので、定期的にまとまったお金が入るわけではありません。「学生時代よりも生活水準が上がるのでは?」と考えるのは自然なことでしょう。

しかし、実際に社会人生活がスタートすると、学生時代の生活水準とあまり変わらない可能性があるのです。これが、新社会人の家計の「落とし穴」です。

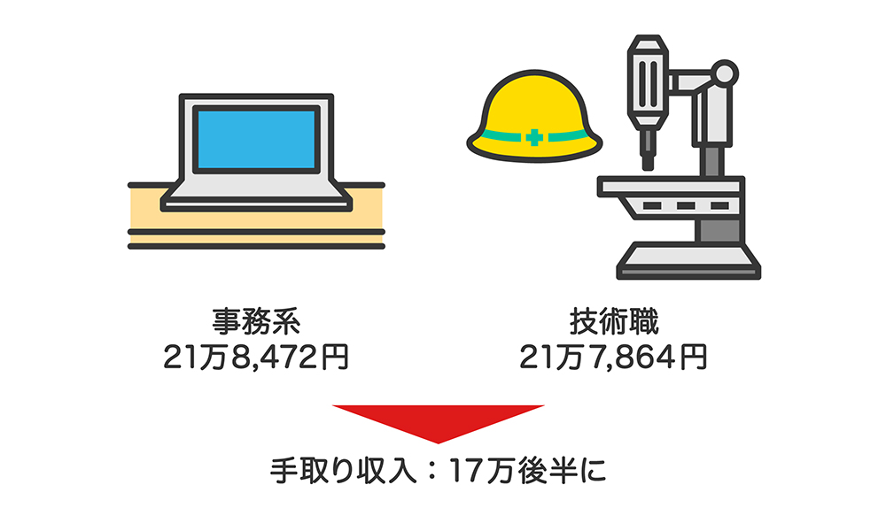

その理由を説明しましょう。まず、大卒社員の初任給の平均は事務系で21万8,472円、技術職で21万7,864円となっています1)。ここから社会保険料や年金などを差し引いた手取りの金額は、おおむね17万円代後半となります。この金額で生活費をすべてまかなわなければなりません。

〈図〉大卒社員の初任給の平均額

では、月々の生活費はいくらかかるのでしょうか。総務省が行った2020年の調査によると、一人暮らしの方(単身世帯)の1カ月間の平均支出は15万506円となっています2)。2020年以前もおおむね16万円前後で推移しており、初任給の手取り金額と1万円強の違いしかありません。

参考資料

1)一般社団法人 日本経済団体連合会「2020年3月卒「新規学卒者決定初任給調査結果」を公表」

2)総務省統計局「家計調査報告 家計収支編2020年」

しかも、社会人になるとスーツや名刺入れといった仕事の道具が必要になりますし、新しく一人暮らしを始める方なら、家具・家電を買い揃えることもあるでしょう。加えて奨学金の返済などがあると、さらに生活は厳しくなります。

もちろん、社会人の中には実家暮らしの方もいます。家賃がかからない分、必要な支出は少なくなりますが、油断は禁物です。なぜなら、その生活水準が自分の「普通」になってしまっているからです。言い換えると、「給料が入ったから普段以上にお金が使える」と考えてしまい、いろいろな場面で使ってしまうケースが多いのです。

食費、交際費、趣味など、それぞれの場面で少しずつ財布のヒモがゆるんでいる方も見られます。結果、お金が貯まらない場合も珍しくありません。

限られた収入の中でうまく家計管理を行うためには、どんなことが必要なのでしょうか。まずは、家計の基本的な考え方をお伝えします。

家計は、住居費(家賃)、食費、水道・光熱費、通信費など、用途ごとに分類することができます。これを「費目」と呼びますが、まずは各費目が支出の何パーセントを占めているのかを把握するようにしましょう。

これによって、使いすぎている費目や減らせそうな費目が見えてきます。自分のお金の使い方を「見える化」することが、家計をよりよくする第一歩です。

最近は家計簿アプリが多数出ており、自動で費目のパーセンテージ(割合)を算出してくれます。こういったアプリを使うと手間なく家計を見える化できます。

家計管理で次に大切なのは、固定費を大きくしすぎないことです。固定費とは、家賃や水道・光熱費、通信費など、毎月決まって支払うお金を指します。目安として、固定費の総額が手取り収入の5割以下に収まることを意識しましょう。

固定費がかさむと、毎月ではないけれど偶発的に起こる大きな出費「臨時支出」への対応が難しくなります。その意味でも、5割以下に抑えることが重要です。

〈図〉一人暮らしの主な固定費

若い時期に貯金を習慣化できるかどうかで、将来の資産に大きな差が出ます。とはいえ、社会人の初期は家計に余裕がなく、貯金を捻出するのも簡単ではありません。

そこで実践してほしいのが「先取り貯金」です。これは、一定の金額を“先取り”して貯金に回す方法で、定期預金で一定額を自動積立するなどがよいでしょう。また、毎月一定額を支払う貯蓄型保険も同じような効果があります。

毎月数千円の貯金でも構いません。一度しくみを作ることができれば、給料が上がるとともに貯金額を増やすのも容易になります。

社会人にとって楽しみなのが「ボーナス」です。なかなかお金が貯まりにくい年代だからこそ、ボーナスはまとまったお金を貯めるチャンスです。ボーナスの半分は貯金に回し、残り半分を旅行や買い物に使うことをおすすめします。

家計の大きな考え方がわかったところで、各費目の配分をどのくらいにすればよいのか知りたい方も多いでしょう。そこで、費目ごとの家計配分の目安を以下に記していきます。

家賃は、可能であれば手取り月収の25%に抑えるのが理想です。

ただし、前述した全国平均の手取り月収(17万円代後半)をベースにすると、その25%は4〜5万円となり、東京都など家賃の高い都心部では難しい条件と言えます。その場合は、もう少し家賃を高くしてもよいでしょう。

ただし、他の費目を抑えてリカバーする意識が重要です。たとえば食費を減らすために、昼食はなるべくお弁当にするなどの方法が挙げられます。

食費は、自炊と外食を含めた月々の食事代すべてのことです。これらは手取り月収の15%程度にとどめるとよいでしょう。ただし、仕事によっては付き合いの外食が多くなり、食費が上がる方もいます。ここも他の費目を減らすなどして調整しましょう。

貯金については、手取り月収の10%を先取り貯金するのが理想です。しかし、新社会人の頃は10%を捻出するのは大変かもしれません。

その場合は、前述したとおり、少額でも構いませんので先取り貯金を始めることを優先しましょう。早くから貯金を習慣化するのが目的です。

その後は、昇給するたびに毎月の貯金額を増やしていきます。なお、万が一の時の保障を確保しながら、貯金の一部で投資や運用を始める、貯蓄型保険に加入するといった選択肢もあります。

収入が少ないからといって、過度にお金を使うのを我慢するのもよくありません。若いうちこそ様々な経験をするべきですし、それが次の自分の人生やキャリア展開、収入アップにつながってくるでしょう。自分への投資や若い時にしかできない経験を我慢するのは、むしろマイナスになる可能性もあるのです。

先取り貯金の実践や家計の見える化は、過度な我慢を回避するためにも有効です。これにより、自分自身が自由に使ってよいお金の目安も見えてくるからです。

締めるべきところは締めて、使うべきところは使うのが、大人のお金の使い方におけるコツと言えます。

社会人としてのスタートは、自分の稼いだお金で初めて家計を組み立てる時期とも言えます。その頃に身についたお金の習慣は、先々の資産形成にも影響を与えます。だからこそ、お金の使い方は早い段階で身につけることが大切です。

とはいえ、自分1人ではなかなか家計を適切に組み立てられないという悩みもあるでしょう。そこで有効なのが、専門家やプロに相談することです。社会人になって日が浅い方は、仕事を始めたばかりで時間がないかもしれませんが、オンラインでの相談も受け付けています。短時間での相談も可能ですから、ぜひ気軽に利用してみてください。